中国能否赢得半导体产业的未来?

导读: 中国政府毫不掩饰其进一步发展国内半导体行业的雄心。今年5月,中国半导体工业协会(CSIA)发布报告称,2018年中国集成电路进口额达到3120亿美元,并且已经连续几年高于原油进口额。2015年5月发布

中国政府毫不掩饰其进一步发展国内半导体行业的雄心。今年5月,中国半导体工业协会(CSIA)发布报告称,2018年中国集成电路进口额达到3120亿美元,并且已经连续几年高于原油进口额。2015年5月发布的《中国制造2025》政策,提出了到2020年IC生产自给率达到40%、2025年达到70%的具体目标。显然,中国的目标是加速半导体产业的发展,并减少对芯片进口的依赖。

为了实现这些目标,中国政府于2014年9月成立了中国集成电路产业投资基金(CICIIF),简称“大基金”。成立这家大型基金是为了投资和促进半导体行业的并购。中国政府曾设想在未来10年斥资逾1,500亿美元,加速半导体设计和制造领域的发展。

大基金是政府引导的投资基金,是工信部和财政部下属的法人实体。最大的股东包括财政部(36%)和几家国有企业,如中国国家开发银行资本(22%)、中国烟草(11%)、亦庄投资(10%)和中国移动(5%)。

国家政府鼓励地方政府、国有企业、私人资本,甚至海外投资者参与这一大型基金。但根据国家发改委(NDRC)的说法,由于政府是投资者之一,它应该被视为政府引导的基金。发改委列出了政府资金可投资的七个领域,包括“战略性新兴产业和先进制造业”以及“创新创业”。

第一轮:大基金2014年第一轮融资138亿元(合220亿美元)

中国半导体行业的主要参与者之一是中国大陆最大的半导体制造商中芯国际。2015年2月,大基金成为中芯国际在香港上市的第二大股东,以31亿港元(合4亿美元)收购了47亿股新股。目前,该基金持有中芯国际近16%的股份(仅次于大唐持有17%的股份)。

2015年,另一桩涉及该大型基金的重大交易是,长电科技以7.8亿美元收购当时全球第四大芯片封测公司新加坡Stats Chippac。此次收购包括大基金2.4亿美元的投资,以及中芯国际子公司1.5亿美元的投资。它使长江电子科技成为世界第三大封测公司。

这笔巨额资金已被用于支持南通富士通微电子(现称为南通通富微电子,TFME)与马来西亚槟城AMD和苏州AMD于2016年4月成立合资企业。凭借AMD的世界级封装技术,通富微电子的目标是发展成为一个全球性的OSAT公司。

2017年3月,紫光集团签署了一项协议,将获得高达1500亿元人民币的投资,其中三分之二来自中国国家开发银行,三分之一(不低于70亿美元)来自大基金。除了升级研发和扩大运营之外,该公司没有提供任何具体的资金使用细节。清华紫光分别于2013年和2014年收购了展讯通信和RDA微电子。其子公司专注于研发用于移动通信和物联网的核心芯片组,目前被称为紫光展锐,是中国第二大移动芯片制造商,仅次于华为的海思半导体。

去年1月,中芯国际与大基金和上海当地政府的IC基金成立了一家合资企业,专注于14nm及以下工艺和制造技术。大基金投资9.47亿美元持有27.0%的股份,上海IC基金投资8亿美元持有22.9%的股份,中芯国际投资15.4亿美元,持有50.1%的股份,成为中芯南方(SMSC)的大股东。

在第一轮融资中,大基金投资了70多个项目和公司,其中一些在香港、上海、深圳和纳斯达克证券交易所上市。其中包括上述通富微电子(大基金持股22%)、长电科技(19%)和中芯国际(16%)。此外,测试设备公司长川科技(7%)、晶圆清洗公司盛美半导体ACM(6%)、蚀刻工具和MOCVD系统制造商中微半导体(AMEC,自7月22日起在上海证券交易所STAR市场上市)。设备制造商北方华创科技集团(NAURA)和长江存储等,在所有这些情况下,大基金并未通过其投资成为大股东,这与2015年基金总裁丁文武的基金声明一致,大基金没有寻求成为其投资的公司的最大股东。

对于大基金所参与的其它基金来说,情况并非如此。2018年5月,大基金加入了一批公司,成立了价值2.44亿美元的IPV Capital全球科技基金,以投资半导体公司。该基金承诺投资1.21亿美元,控制着基金49.5%的股份,L&L Capital 为39.29%、中芯晶圆与IPV Global 分别为10.21%和1%。

第二轮:大基金在2019年7月第二轮融资200亿元(29亿美元)

上个月,大基金第二轮融资已完成,总承诺额为2000亿元人民币(合290亿美元)。 新投资可能更侧重于半导体行业下游供应链中的应用,例如芯片设计,先进材料以及工具和设备。 考虑到国家发改委提到的2019年投资重点:人工智能(AI),工业互联网,物联网(IoT)和5G,如果这些领域有潜力的芯片设计公司正在寻找资金,他们可能会在未来一年看到机会。

大基金=大影响?

在前两轮融资中,大基金已经筹集了令人印象深刻的510亿美元资金。 但在资本和研发密集型半导体行业中,这究竟有多么令人印象深刻?

美国半导体行业协会(SIA)在其2019年4月的报告《赢得未来——美国在半导体技术领域持续领先的蓝图》中写道:“外国政府的技术挑战和雄心勃勃的举措,将持续的半导体创新和美国在该领域的领先地位置于风险之中。”尽管美国企业仍占据全球近一半的市场份额,但来自海外政府支持的竞争正试图取代美国的领导地位。更具体地说,大基金的潜在影响是:“中国政府已宣布,将在未来10年投资1000多亿美元,在半导体技术、人工智能和量子计算领域赶超美国。尽管中国可能无法实现所有目标,但其作出的努力不容忽视。”

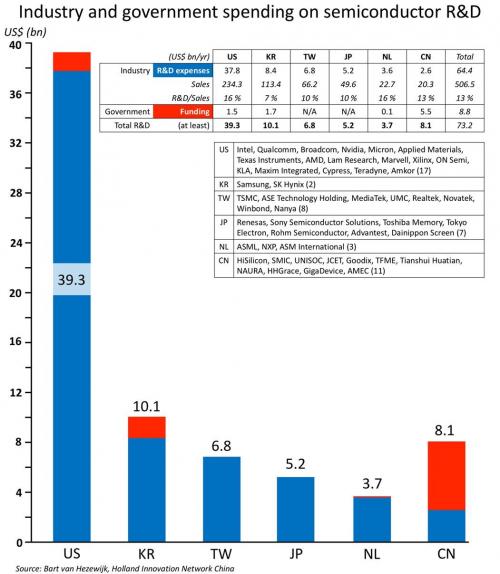

在下文,分析了半导体行业中最相关国家的研发投入和投资的规模和力度。由于研究的重点是半导体行业的研发,没有将政府资金用于纯粹的学术研究。因此,数据不算完整,但相信它仍然对这些国家半导体相关研发和投资差异提供了一个大致思路。

在行业研发费用方面,选择了一些活跃在整个价值链中的半导体公司,包括芯片设计公司、设备制造商和芯片生产公司。最后一类包括前端晶圆制造以及后端测试、组装和封装。由于中国半导体产业尚未成熟,本文的重点是大基金的潜在影响。

美国 到目前为止,美国半导体公司的研发费用最高。英特尔2018年的研发投入为135亿美元(占销售额的19%),远远高于世界上任何一家公司。紧随其后的是高通(56亿美元,25%博通(38亿美元,18%),英伟达(24亿美元,20%),美光(21亿美元,7%),应用材料(20亿美元,12%),德州仪器(16亿美元,10%),AMD(14亿美元,22%),Lam Research(12亿美元,11%),美满(914美元,32%),Xilinx(743美元,24%) ,安森美半导体(6.51亿美元,11%),KLA(609美元,15%),Maxim Integrated(451美元,18%),赛普拉斯半导体(3.6亿美元,15%),泰瑞达(3.01亿美元,14%),以及Amkor(1.57亿美元,4%)。这17家公司共花费了358亿美元(占其总销售额23.4亿美元的16%)用于半导体研发。在《赢得未来》(Winning the Future)报告中,美国半导体行业协会敦促美国政府将美国在半导体专用研究领域的投资从目前的每年15亿美元增至50亿美元,增加两倍,以确保美国继续在全球半导体行业占据领先地位。

韩国 4月30日,韩国总统文在寅在韩国“系统半导体愿景”揭幕仪式上发表讲话:“我们将扩大政府在半导体领域的研发,优先考虑高需求的有前景的技术。从明年开始,将开展一项价值1万亿韩元(约合8亿美元)的技术开发项目,作为确保下一代半导体原始技术努力的一部分。“作为日本收紧对韩半导体材料出口的回应,韩国政府最近还宣布,计划每年投资1万亿韩元(合8.6亿美元)开发半导体材料。三星公布的半导体营收为772亿美元,但年报并未提及其半导体部门的研发投入。研发费用占整个公司销售额的比例为7.5%,考虑到半导体销售占总额的35%,估计三星半导体相关研发费用为58亿美元(772亿美元的7.5%)。SK海力士报告称,2018年的研发费用为26亿美元(占销售额的7.1%),这两家韩国半导体巨头的研发投入为84亿美元(占总销售额的7.4%)。

台湾 台积电(TSMC)是台湾半导体行业最大的研发投入企业,总投资29亿美元,占销售额的8.3%。联发科以19亿美元(24%)紧随其后,随后是日月光科技(4.9亿美元,4.0%)、联华电子(4.27亿美元,8.6%)、Realtek(4.25亿美元,28%)、诺瓦泰克(2.54亿美元,14%)、Winbond(2.52亿美元,15%)和Novatek (1.6亿美元,6%)。这8家台湾半导体公司的研发投入为68亿美元,占其总销售额(661亿美元)的10%。蔡英文总统去年提到,政府致力于发展台湾的半导体产业,并为当地企业提升竞争力和保持领导地位提供一切必要的援助。然而,我没有找到任何关于政府对半导体研究资助或投资支持的具体细节。

日本 日本瑞萨半导体以11亿美元(17%)的研发投入领跑日本,紧随其后的是索尼半导体解决方案(11亿美元,14%)。东芝存储公司已与东芝公司分离,并将继续作为Kioxia控股公司,但在截至2018年3月的财报中,东芝存储公司的研发投入也达到11亿美元(10%)。2018年,东京电子的研发投入为10亿美元,占销售额的9%。罗姆半导体紧随其后,投资3.57亿美元(占10%),Advantest投资3.41亿美元(占13%),Dainippon Screen投资2.06亿美元 (占6%)。这七家公司总共在研发上花费了52亿美元(占其496亿美元总销售额的10%)。没有找到任何有关日本半导体行业研发或投资的政府资金的信息。

荷兰 在荷兰,最近唯一一项与半导体相关的政府投资是一项耗资8600万美元的公私合的营光子学项目。荷兰最大的三家半导体公司总共在研发上花费了36亿美元(占其227亿美元总销售额的16%)。ASML以18亿美元(14%)引领荷兰半导体行业的研发投资,其次是恩智浦NXP(17亿美元,18%)和ASM International(1.01亿美元,11%)。

中国 中国海思很可能是中国最大的半导体研发投资者,但它没有公布财务数据。据报道,海思2018年的收入为73亿美元。以母公司华为的研发费用占销售额的比例(14%)为代表,海思的研发费用约为10亿美元。对于紫光展锐,也采取了类似的做法。以母公司清华紫光集团的研发费用占其收入的销售额(30%)的比例,估计其研发费用为4.8亿美元。对于另外一家非上市公司北京豪威科技,其收入超过10亿美元,但没有找到任何有关其研发费用的信息。对于中国的上市半导体企业来说,中芯国际的研发投入是迄今为止最高的,2018年的研发投入为5.58亿美元(占销售额的15%)。封测公司JCET斥资1.29亿美元(4%),紧随其后的是IC设计公司汇顶科技,后者最近以1.21亿美元(23%)收购了NXP的语音和音频解决方案。通富微电投资8100万美元(8%),天水华天科技5600万美元(5%),设备制造商NAURA 5100万美元(11%),纯晶圆代工厂华虹宏力4500万美元(5%),兆易创新3000万美元(9%),以及设备制造商中微半导体1700万美元(7%)。这11家中国公司的研发投入合计26亿美元,占其总销售额203亿美元的13%。

除三星、海思和紫光展锐以外,所有公司的行业研发投入均来自公司年报。为了比较年度研发投入和投资,下面将中国大基金在2015-2018年4年多的第一轮融资(220亿美元)中筹集的资金进行了划分,平均年度预算为55亿美元。

图1:工业和政府在半导体研发方面的投入

图1显示,只有在中国,政府的半导体投资远高于公司的研发费用。例如,政府在中国的投资是行业研发费用的2倍多。而在美国,半导体行业的研发投入是政府半导体专用研究资金的25倍。

然而,到目前为止,尚不完全清楚大基金的第一轮融资有多少已被花掉。假设220亿美元已在过去4年里投入可能并不完全准确,但这是最佳猜测。当大基金于2014年成立时,它的计划是在10年内投资逾1500亿美元,相当于年均投入150亿美元。这远远超过了英特尔目前每年13.5亿美元的年度研发费用。包括第二轮融资在内,大基金迄今已融资510亿美元,但距离最初的10年期限也只有一半。因此,要么最初筹集1500亿美元的目标过于热情,要么政府必须加快筹资步伐。

通过比较各国的半导体研发投入,从图1可以看出,中国企业的研发投入明显落后于其他国家,甚至包括6家研发投入不足1亿美元的中国企业。还应该指出的是,许多大基金的投资并不是针对研发本身。实际上,到目前为止,已经有很多资金用于扩大晶圆产能(如中芯国际、SMSC、华虹宏力、华立、长江存储)。为当前的技术节点建设更多的产能,可能有助于提高销售额,从而增加未来潜在的研发投入,但全球半导体行业仍在继续前进。如果中国不加大研发投入,从技术的角度来看,中国将继续面临挑战。

总结

大基金对中国半导体行业的发展有很大的影响吗?事实的确如此。中国需要对中国半导体产业进行更多投资,以实现提高集成电路生产自给自足和加快国内半导体产业发展的目标。1500亿美元是很大一笔钱。

但我们也应该正确看待大型基金的影响。对于政府基金而言,中国投资半导体技术的规模令人印象深刻。然而,其它一些国家半导体公司的研发投入也同样可观。半导体行业有许多公司每年在研发上的投入超过10亿美元。我在本文中提到了20家,但还有更多(如ST意法半导体),有些非常接近10亿美元的大关(如美满和英飞凌)。图1显示,在半导体研发方面,美国仍然远远领先于其他所有国家。实际上,按研发投入排名前十的美国半导体公司每年在研发上的投入总和,超过了其它国家所有行业和政府投入(分别投入345亿美元与339亿美元)。因此,大基金绝对不会立即让中国成为半导体研发投资的全球领导者。此外,大基金的投资并非全部集中在技术开发上,而是以增加产能和获取现有技术为重点。中国要赢得半导体行业的未来并引领创新,还有很长的路要走。

相关阅读:

- 工业物联网生态建设如何成熟 2019-09-12

- 美国红狮推出新锐信号调节器 2019-09-12

- 罗格朗LCS3布线系统 2019-09-12

- 智能机器人进入了哪些领域? 2019-09-12

- 自动化设备的基础知识浅谈 2019-09-12

图片新闻